Decentralized Finance (DeFi) – Informationer, oversigt og udbydere

Vores moderne finanssystem er stærkt præget af centraliserede institutioner som nationalbanker. Det er især den internationale finanskrise i år 2008, der gør tydeligt, hvor stærkt valutaers stabilitet afhænger af enkelte beslutningstagere.

Den første modbevægelse mod denne centralisering af magten var lanceringen af Bitcoin i 2009. Satoshi Nakamotos kryptovaluta skulle markere starten på en udvikling hen mod decentraliseringen og er stadig den mest værdifulde krypto den dag i dag. Det var dog først med introduktionen af Ethereum, at Decentralized Finance (DeFi) – på dansk decentraliseret finans – fik relevans. Smart contracts gør det nemlig nemt at programmere og designe digitale penge. Kombinationen af decentralisering og programmerbarhed er nu en megatrend og sammenfattes under akronymet DeFi.

Hvad er DeFi?

DeFi står for Decentralized Finance og beskriver et særligt økosystem inden for blockchain-området. Normalt er DeFi ikke baseret på en hvilken som helst blockchain-teknologi, men en, der understøtter smart contracts. Den vigtigste blockchain-løsning for DeFi-applikationer er i øjeblikket Ethereum, og der findes allerede i dag adskillige decentrale applikationer (dApps) med fokus på finanssektoren.

En sådan dApp er forholdsvis nem at oprette og kan programmeres efter egne behov. Når en dApp er implementeret på en blockchain, er den uafhængig og decentraliseret. Hvis du kigger nærmere på kildekoden til en DeFi-app, består den af mange if-then-udsagn.

De programmerede instruktioner gemmes decentralt, og eventuel tilpasning er ikke længere mulig. En anden fordel ved en DeFi-applikation er dens effektivitet. Kombinationen af smart contracts og kryptovalutaer gør disse applikationer særligt effektive. Som regel ligger omkostningerne omkring et par øre – selv for større investeringer.

Hvem kan bruge DeFi?

DeFi er på ingen måde et feature, der kun er tilgængeligt for en speciel gruppe. I og med at DeFi er så tæt knyttet til offentlige blockchains, kan enhver være med i spillet. DeFi er altså egnet og tilgængelig for os alle sammen.

De eneste krav, der stilles, er en aktiv internetforbindelse og en wallet til opbevaring af kryptovalutaer. Den mest populære wallet i DeFi-sektoren er MetaMask Wallet, som er en udvidelse til browseren og som har vist sig at være sikker.

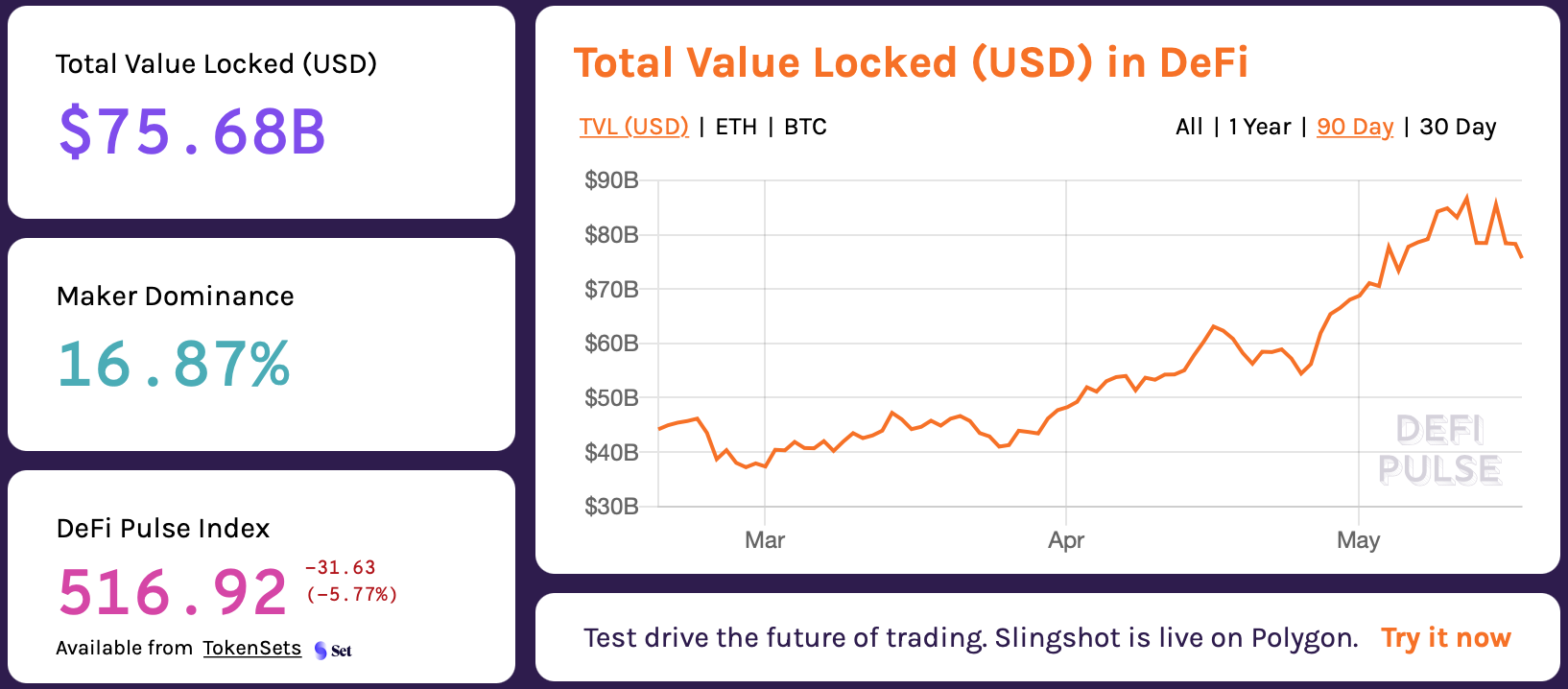

Du kan finde en oversigt over DeFi-markedet og de største og vigtigste DeFi-apps på DeFiPulse.com.

Du har sikkert læst eller hørt om Maker og/eller Aave, der er de to mest populære DeFi-tjenester. Det er ingen overraskelse, da de tilsammen står for omkring 25 % af hele kapitalen i DeFi-sektoren. Især siden 2019 er DeFi-markedet vokset i et ekstraordinært tempo. I skrivende stund er det netop et af de største anvendelsesområder for blockchain-teknologi.

Dog viser det sig, at “Assets under Management” (AUM) er vokset støt siden de første dApps-lanceringer. Kun Corona-krisen i 2020 har kunnet sørge for en korrektion i markedet. Men da flere og flere investorer søger efter nye markeder for at generere høje afkast, bør der fortsat være høje vækstrater i de kommende år.

Fordele og ulemper ved DeFi

Der er flere og flere investorer, der vælger at investere i kryptos via tilsvarende dApps. Sammenlignet med centraliserede finanstjenester er disse services aktive rundt om døgnet.

Desuden er der ingen meningsløse krav med henblik på transaktionsvolumen – dvs. at alle og enhver har mulighed for at investere i det produkt, de ønsker, om man nu er studerende eller professionel investor spiller ingen rolle. Her er et par fordele og ulemper ved DeFi.

Fordelene ved DeFi

- decentral

- 24/7

- billig

- ingen indskrænkninger

- understøttelse af mindre beløb

- open source-baserede dApps

- absolut gennemsigtighed

- lancering af nye finanstjenester

Ulemperne ved DeFi

- kræver kryptovalutaer

- kræver en wallet

- ukendte risici

Hvordan anvendes DeFi i praksis?

Der er mange anvendelsesområder, der tydeliggør, at DeFi er en stærkt voksende sektor i blockchain-verden. Nogle af dem præsenterer vi nu:

Betalingsmetode

DeFi muliggør helt grundlæggende, at én aftalepart kan betale den anden helt decentralt og uden en traditionel bank som mellemled.

En anden relevant tjeneste er det at samle betalinger i stedet for at gennemføre talrige enkelte transaktioner. Det giver især mening med hensyn til mikrotransaktioner, som er særdeles fremtidsrelevante.

Et andet vigtigt emne er betalinger i realtid. Faktisk er hele DeFi-sektoren præget af det. Gennemføres en tjenesteydelse eller lignende, kan denne betales helt umiddelbart. Der er ikke længere behov for regninger eller faste datoer for lønudbetaling. Faktisk gavner det allesammen – både sektoren, virksomhederne og personer, der er afhængig af høj likviditet.

Betalingstjenester på DeFi-basis:

- Request Network: decentralt betalingsnetværk for apps og personer, er baseret på Ethereum og IPFS

- xDai Chain: Ethereum-baseret netværk med xDai-tokenet, der er knyttet til US-dollaren

- Groundhog: toolbox til oprettelse af kryptobaserede abonnementer

- OmiseGO: interoperabilitets- og skaleringsløsning til betalinger på Ethereum-netværket

- Raiden: Ethereum-baseret off-chain-skaleringsløsning til umiddelbare betalinger

- Ink Protocol: decentral reputations- og betalingsprotokol

Crypto Lending – Krypto-lån

Mellem 1 og 2 milliarder mennesker i hele verden har ingen egen bankkonto. Med andre ord er disse mennesker helt udelukket fra den traditionelle finanssektor.

Det er altså heller ikke muligt for dem at optage lån, også fordi der er mangel på relevante personbundne oplysninger. Udlån og lån af kryptopenge er en effektiv løsning på dette problem. I kryptosammenhæng taler man faktisk om “Lending”. Lending er en win-win-situation for både långiveren, der kan tjene penge på lending, og låntageren, der overhovedet får mulighed for at låne penge.

Det særlige ved lending er, at ingen af deltagerne har brug for en dediceret bankkonto. Samtlige transaktioner finder sted på blockchainen og er sikre og transparent.

Stablecoins

Dertil kommer, at DeFi også fokuserer på udviklingen af stablecoins. Især klassiske kryptovalutaer viser en høj grad af volatilitet, så en investering synes forholdsvis vanskelig for nye investorer. En stablecoin er på den anden side baseret på prisen på et reelt aktiv og garanterer dermed en højere prisstabilitet.

En af de mest populære stablecoins er sandsynligvis US Dollar Tether (USDT). Af Tethers officielle erklæringer fremgår det, at 1 USDT har et indskud på 1 US dollar. Beviset for den tilsvarende kapital har dog altid været temmelig problematisk…

Vi ønsker at påpege, at en stablecoin ikke er et DeFi-produkt, men en nødvendig forudsætning for at gennemføre en lang række DeFi-applikationer.

Kendte DeFi-baserede stablecoins:

- Dai: En USD Stablecoin, som er baseret på Ethereum og som styres og forvaltes efter MakerDAO-systemet

- USD Coin: Et ERC20-token fra Circle, som understøttes af US-Dollar

- Gemini Dollar: Stablecoin med en 1:1 afdækning gennem USD

- Monerium: En udbyder, der planlægger at udgive digital penge på Ethereum

- Reserve: En protokol med tre slags aktiver: Reserve Stablecoin, Reserve Aktie Token og Security Token

Børser og handelspladser

Når man kaster et blik på kryptoverdenen med henblik på hvilke børser og brokere der findes, fremgår det ret tydeligt, der er få mægtige markedspladser som eToro, Libertex, capital.com og Skilling og mange mindre børser, som næsten ingen opmærksomhed generer. Med andre ord: Kryptovalutaer står for decentralisering, men det gør børserne og brokerne ikke. Normalt har man som detailinvestor kontrol over sine kryptos ved at gemme dem i sin wallet, men hvad sker der, hvis man ingen wallet ejer? Ja, i så fald “gemmes” kryptoerne simpelthen på børsen/brokeren – altså igen centralt.

Decentraliserede børser – eller blot DEX (Decentralized Exchange) – er dog ved at vinde frem. Investorer og tradere kan netop foretage deres transaktioner på DEX’es frem for klassiske børser.

Her er en oversigt over kendte infrastruktur-platforme, der er baseret på DeFi:

- Connext: gratis og open source P2P-mircropayment-infrastruktur baseret på Ethereum

- Settle: webbaseret operativsystem og dashboard til DeFi

- 0x Protocol: åben protokol for P2P-udveksling af digitale aktiver

- Uniswap: decentral Ethereum-dApp til smart-contract-baseret udveksling af ERC-20-tokens

- Ren Protocol: RenVM muliggør sammenknytning af blockchains og sikrer interoperabilitet til udveksling af aktiver

DeFi’s fremtidspotentiale

Betragter man de problemer, mange mennesker har haft med det traditionelle bank- og finanssystem, så kan man fastholde, at DeFi er en vigtig og absolut nødvendig videreudvikling. Det er frem for alt fordelene ved DeFi, man skal gøre sig bevidst om:

- Tilgængelighed: Som nævnt er der op til 2 milliarder mennesker i hele verden, der ikke har en egen bankkonto og dermed simpelthen ikke er del af finansverden. Som borger i et industri- eller teknologiland er det helt utænkeligt, men det er trods alt realiteten for mange borgere i u-lande. Med DeFi decentraliseres hele finanssektoren og muliggør derfor enhver gruppe af mennesker at have tilgang til finanstjenester.

- Effektiv og billig: Transaktioner og især overførelser på tværs af grænser er dyre, uefficiente og tager tid. Når man som firma eller person er lidt mere inter-, multi- eller transnationalt, er det noget, der kan gøre en rasende. Ved hjælp af DeFi bliver transaktioner hurtigere, billigere og langt mere effektive.

- Always-on: I modsætning til en klassisk bank har en blockchain ingen åbningstider. DeFi har samme ydeevne døgnet rundt og sover aldrig.

- Alternativ bankvæsen: Ifølge en undersøgelse fra 2016 mistror 92 % af millennials-generationen det klassiske banksystem. Årsagerne er hovedsageligt den høje inflationsrate, de stigende omkostninger og den stærkt centraliserede tendens.

Disse risici er der ved DeFi

Selvom DeFi kan skabe fundamentale forandringer indenfor finanssektoren, er der et par systemimmanente risici.

- Base Layer Risiko: En DeFi-applikations Base Layer er blockchainen – f.eks. Ethereum eller Tezos. Ved Ethereum er det af og til sket, at der foretages for mange transaktioner, så de ophobes og ikke allesammen finder plads i den næste block. Konsekvensen er længere ventetid i netværket. Nogle dApps kræver dog, at transaktioner gennemføres med det samme. Dvs. at en overbelastning af netværket skaber problemer andre steder. Det gælder især dApps, der satser på mikrotransaktioner. Ethereum-opgraderingen Ethereum 2.0 har formentlig løst problemet.

- Likviditetsrisiko: Der er flere forskellige blockchains, der er velegnede med henblik på an blive anvendt i DeFi. Tilsvarende findes der også forskellige kryptovalutaer, der anvendes i dApps – de mest populære er ETH, DAI eller LINK. Ved køb og salg af disse tokens på DEX’es kan der være systemimmanent risiko for manglende likviditet.

- Teknisk risiko: Helt grundlæggende er smart contracts en række if-then-udsagn. Tilsvarende kan disse kontrakter være vilkårlig simple eller komplekse. Jo mere kompleks og omfattende programkoden er, des større risiko er der også for fejl i den.

- Kompromittering: Selve udviklerne og administratorerne er også en risikofaktor, i og med at de har adgang til koden. Det er derfor vigtigt at man kan stole på udviklerne, og at de opbevarer den private nøgle til smart contracten så sikkert som muligt.

Konklusion: DeFi kan være løsningen på mange problemer

I fremtiden vil DeFi kunne løse mange af de problemer, vores forældede og ustabile finanssystem ikke kan finde ud af. Indtil da er det dog en lang vej, og der er mange uafklarede spørgsmål. Hvordan ser det ud med regulering af DeFi, frihed, kontrol, gebyrer for ind- og udbetaling etc.? Hvor decentral er DeFi egentlig? Især Tether er helt klart ikke decentralt.

Indtil videre er det hovedsageligt early adopters, der har fundet vejen til DeFi. Masseadaptionen er stadig ikke fuldført. Det skal der faktisk også noget til endnu fra DeFi’s side, især hvad angår skalerbarheden på Base Layer’ne.

Hvis de nævnte punkter tages alvorligt og (videre-) udvikles med stor omhu, så har Decentralized Finance kæmpe potentiale i kampen mod den traditionelle finanssektor.